HP惠普新一代核心银行业务系统解决方案

摘要

clearcase/" target="_blank" >cc">惠普新一代核心银行业务系统是以客户为中心的银行全面解决方案,将银行零售、资金、贸易融资、清算、电子商务和综合管理等信息系统全部综合为一体,形成一个完整的现代商业银行

核心业务处理系统,同时通过有效的集成和整合、科学合理的迁移服务来确保银行业务经营的连续性及IT投资回报。

中国惠普是国内最早进入该领域的厂商之一,长期以来致力于为中国金融市场引进国际先进的核心银行系统。作为国际知名IT厂商,惠普公司了解国外银行核心业务系统实施最佳实践和国内银行业务现状,拥有国际化和本地化结合的专业实施团队,在核心银行领域能够提供从商用软件包选型咨询、业务流程咨询、实施管理、系统集成、系统迁移、到运营外包的全方位服务,帮助银行降低大型集成项目的实施风险。

"信心、纪律、协作"是惠普科技及业务发展战略,惠普将一如既往地采取开放式商业模式,与国内外著名核心银行业务系统领域的合作伙伴(Temenos, FNS等)紧密合作,给客户提供优质的产品和服务。

背景

解决方案产生的行业背景:

应用系统过时-目前银行现有的核心业务系统(主要是对银行的会计核心、帐务、交易等进行处理)通常开发于3-5年以前,受当时的银行管理方式、业务范围和软件开发水平的局限,应用系统基本上是相互独立和分离的,应用系统的数据无法有效共享,逐渐暴露出功能和性能上的不适应性;另外由于应用系统往往只是手工操作的翻版,其处理以帐户为中心,因而很难对客户进行综合分析和判断,从而提供分层次客户服务;

难以面对全球化的竞争环境-中国加入WTO,加速了中国经济环境和金融体制的大环境改革,银行一方面要面对日益激烈的国内银行之间的竞争,另一方面来自于国外银行的竞争压力也逐渐显现,变革的步伐使现有系统的局限性越来越显著,特别是在适应未来业务快速发展方面,银行对现有系统的信心逐渐失去;

内部经营变革的需要-由于竞争的压力,银行渴望提高自己的管理水平、业务水平和服务水平,逐渐完善和建立更多的应用系统,如分析系统、决策支持系统等,而所有这些系统都要以核心业务系统为支撑和数据来源,在基石不稳的情况下其它系统的建立显得力不从心;

产品创新能力、分层次服务的差距-在零售业务方面,国内银行拥有着网点规模、布局和国民认同感方面的优势,同时劣势也很明显,主要表现在产品创新能力、产品创新周期、分层次服务等的差距上。外资银行正历兵株马地进军零售金融业务市场,并定位高端客户,而中资银行由于缺乏适应高端客户的产品和服务,高端客户向外资银行分流的现象越来越严重。

解决方案提供的对策:

提供完全集成的系统:惠普新一代核心银行业务系统的前台使用和后台处理都是完全集成在一起的,系统中的任何功能都可以被任何用户在有效授权的情况下在任何机构以多种方式进行访问,而且集成了资金和贸易融资系统。惠普新一代核心银行业务系统集成的总帐系统为银行提供真正的"一本帐"功能。在国内商业银行完成地域意义上的"纵向"大集中的同时,提供银行业务多个系统的"横向"大集中;

建立以客户为中心的框架:惠普新一代核心银行业务系统从基本应用设计结构上就是建立在以客户为中心的基础上的,可以使银行从全方位采集、保存和使用客户的各方面信息。为银行从客户着手,降低业务风险、提高服务水平提供基本数据来源。同时,这种建立在CIF系统之上的核心银行业务系统,也为将来在业务系统之上建立实际可用的CRM系统提供了必要条件,为未来的产品创新、分层次客户服务提供了有效的决策信息;

提高风险管理能力:银行的风险管理从计算机的应用角度可分为分析型和操作型的风险管理两类,惠普新一代核心银行业务系统提供丰富的操作型风险管理的功能,如:客户限额和额度管理、担保品管理、贷款流程管理、欠款催收、预警处理、数据安全性管理、交易安全性管理、日志功能、脱机交易功能等,从客户层面、行业层面和货币层面提高抗风险能力。同时为分析性的风险管理提供丰富的基本数据来源;

缩短金融产品开发周期:惠普新一代核心银行业务系统采用全参数化设置和严格的模块化设计,使得银行可以很快通过参数定义新的金融产品,缩短金融产品推向市场的周期。这些参数涉及金融产品定义、利率、收费、币种、交易、报表、机构、操作员等各方面;

灵活的、可扩展的系统架构:系统采用开放式标准,遵循模块化、参数化和标准化设计,充分体现了软件产品的灵活性和可扩展性。良好的体系结构设计使惠普新一代核心银行业务系统可以快速适应未来计算机技术的发展,并可以将这种变化带来的技术优势应用于银行系统之中。另外惠普新一代核心银行业务系统独立于服务渠道的特性,方便系统与各种服务渠道前端产品/接口或者是其它系统互联;

7*24全天侯工作:通过定义两个互相独立、并且相互备份的服务器分区,然后在这两个分区上各运行一套惠普新一代核心银行业务系统,当系统进行日终批处理时,通过在两个分区间的任务切换,从而达到支持7*24小时全天侯工作、扎帐不停机。

国际化程度高:惠普新一代核心银行业务系统支持多机构、多语言(包括中文)、多币种。机构可以是地区、国家和辅助实体,每个机构可以使用各自的语言、货币,本地的报表及产品,每个机构实体往下可能被定义为多个分支机构,分理处或下属的部门。

方案构成

解决方案与动成长企业策略实施的关系

在实施动成长企业策略时, 惠普新一代核心银行业务系统密切与之配合可以帮助客户:

保持稳定性:惠普新一代核心银行业务系统采用可扩展的多层体系架构,通过惠普先进的集群和灾备技术,给业务稳定运行提供了可靠保证。

提高效率:惠普新一代核心银行业务系统通过提供分层次的客户管理、提供个性化及多样化的客户服务、加速金融产品创新周期来提高运营效率和投资回报率。

提高灵活性:惠普新一代核心银行业务系统采用参数化和模块化设计,可以方便地对内置的先进业务流程进行调整和裁剪,从而提高业务灵活性,满足业务发展的需要。

解决方案构成模块和 特性

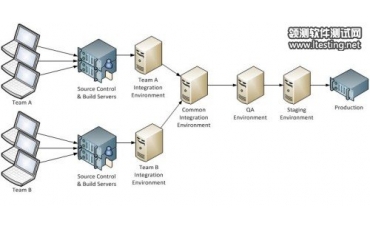

图 2 惠普新一代核心银行业务系统物理架构示意图

图 3惠普新一代核心银行业务系统应用架构示意图

惠普新一代核心银行系统的体系结构是一个基于平台的模块插件结构。整个系统的核心平台部分类似于一个业务平台,提供客户信息系统,公用业务逻辑和公共模块池;而所有的银行应用业务逻辑都以插件的方式构建于该平台之上。从技术上说,可以使整个系统的扩展能力和灵活性得到最大体现;从使用的角度,银行可以方便的选用产品的任意应用逻辑组合并且以后可以在平台上自由开发、挂接新的业务模块。

惠普新一代核心银行业务系统主要业务模块:

存款

循环信用

贷款

贷款流程管理

租赁租购

抵押品管理

限额和风险控制

审批子系统

债务催收

汇款/托收

旅行支票

自动通知系统

清算支付

日志、临时帐务

往来帐/现金管理

资金管理

贸易融资

外汇买卖

同业拆借

证券市场

惠普新一代核心银行业务系统特点:

业务特点

全功能的零售、批发银行业务支持

全面客户的信息系统,提供客户关系管理工具

"实时"的风险和利润管理

支持多机构、多语言以及多币种的基本需求。

系统管理控制,包括提供一周七天,每天24小时的处理服务。

提供授权及存取访问权限的基本安全服务机制。

国际标准化的第三方子系统,比如总帐、贸易融资及金融衍生产品

新金融产品和服务的快速开发能力

技术特点

业务处理能力的延展性,可基于UNIX、NT平台

系统与交易传送渠道独立

不依赖特定数据库

基于"瘦客户机"概念,前端使用WEB技术开发

基于系统架构的模块组件

产品和服务定义的参数化处理

"低风险",短周期的系统实施能力

惠普新一代核心银行业务系统给银行带来的益处

改善业务操作模式

从分散的系统转到集中的系统

降低成本和增强市场反应能力

改善成本收益比例

提高管理效益

提高利润率

为银行的发展提供强有力支持,缩小与国外银行间的差距

惠普新一代核心银行业务系统给银行的用户带来的益处

个性化

多样性

及时性

高品质

安全性

解决方案的实施与交付